本文将讨论NFT-FI方向中围绕NFT抵押借贷以及衍生品的一些有意思的细分赛道/协议,以及目前的瓶颈和未来可能的发展。NFTAMM

NFTAMM的应用场景主要是分为蓝筹NFT以及长尾NFT。针对蓝筹NFT,进入AMM前的一个步骤是先将其碎片化。NFTx

NFTx是老牌的NFT碎片化协议,参考的主要还是老defi的那套玩法,也就是用amm的机制可以碎片化之后提供流动性挖矿,同时FloorDao为碎片化的NFT提供了一定的流动性解决方案,允许用户将erc-20NFT兑换成floortoken,以高apy作为奖励,基本逻辑和defi2.0的olympusdao一致。确实是一种增加erc20NFT的usecase,但并不sustainable。碎片化NFT会有利于价格发现,比如NFT二级市场上的地板价格与在amm中流通的NFT碎片的价格趋于一致。如碎片NFT如果交易价格低于二级交易市场比如opensea,套利者可以从amm中购买一个完整的NFT碎片并从金库中赎回NFT,再在二级交易市场卖出从而做到无风险套利。Sudoswap

因为本身交易的直接是整个NFT,其定位更接近于opensea,superRare这样的二级市场。区别点在于其能够提供二级市场所不具备的即时流动性,通过linear/exponential的bondingcurve设定(未来会介绍更多的curve匹配不同的交易需求)确保trader可以获知既定的交易利润,并且有即时的交易体验。同一个NFT系列的定价方式有所不同,可以做到协议内的无风险套利。目前的traction挺不错,平台目前已经达到了10万的NFT交易量,并且TVL呈现不错的上升趋势。一个concern主要是UX,因为是permissionless,目前同一个NFT系列可以有多达200+个池子,并且每个池子的深度不一,有的深度只有个位数,这样的流动性分散也许是阻碍该协议进一步发展的可能的瓶颈。另外,该平台交易的NFT大部分是长尾资产,对于蓝筹这类准入门槛较高的系列普及率较低。Comments:我们认为nft碎片化协议的主要应用场景在有较高地板价的蓝筹nft中,通过碎片化的方式降低用户入场门槛并提高流动性。而对于长尾非蓝筹nft来说,其地板价相对更低,并不需要再进行一步碎片化,可以直接进行交易。虽然两者的交易模式都是AMM,但是目标NFT并不相同。ConstantproductAmm是一种合适的交易模型吗?constantproduct。目前市场上的创新比较主流的是sudoswap这样的bondingcurve,确保了同一个池子里的价格的波动是与池子里的nft数量无关的,将价格滑点固定,促进更好的交易体验。作者个人的观点是,AMM是一种提高流动性/资本效率的方式之一,但是AMM并不是一个适合的交易模式。NFTascollaterallending

CertiK:苹果iOS内核存在的两个安全漏洞会对iOS设备造成影响:金色财经报道,根据苹果公司最新操作系统更新的发布说明,区块链安全机构CertiK因与苹果iOS内核的两个安全漏洞有关的安全贡献获苹果官方认可。经证实,这些漏洞会对最新的iOS设备造成影响。

据苹果公司官方安全更新页面信息显示,这些漏洞会允许“一个应用程序以内核权限执行任意代码”。在最新发布的版本中,苹果已通过改进内存处理来解决这些漏洞。[2023/8/9 16:15:59]

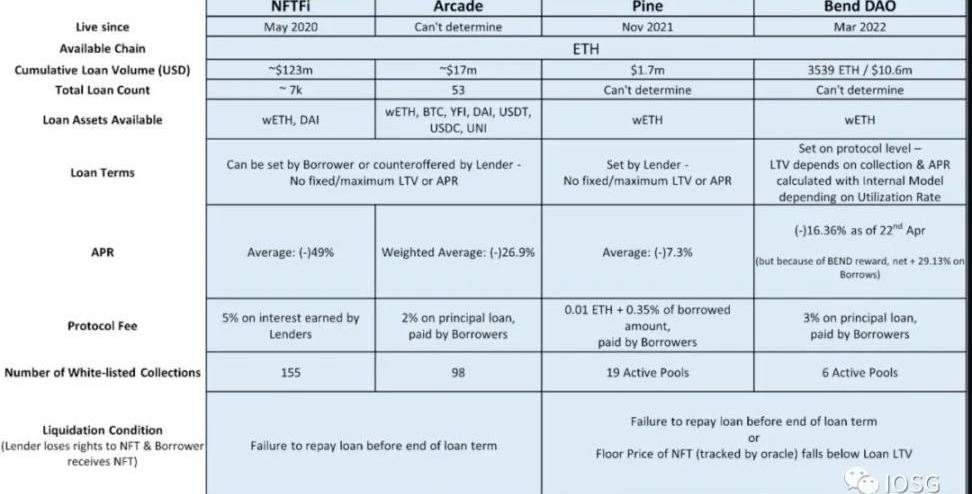

除了直接交易NFT外,以NFT为抵押品的借贷协议也是促进NFT流动性的手段之一。NFT借贷主要分为两种模式:P2P/P2pool。P2P就是所谓的点对点交易,一个borrower对于一个lender。P2Pool的模式是多个lender提供资产,并不针对单独一个borrower。P2P:P2P借贷中比较有特色的玩法

Flowty:在flow链上的借贷协议,主打的是区别于其他链上的pfpNFT抵押品,主要有NBATopShot、Ballerz.co-founder都是nbatopshot的早期参与者,该平台也是更专注于体育类NFT的戏份赛道的借贷项目。有一个区别点在于其抵押品—nbatopshot本身的品牌效力/活动,比如nbatopshot定期举办challenges,参与者可以用手中的NFT组合参与挑战并获得奖励,flowty可以帮助参与者解锁额外的资金同时去购买所需要的NFT。同时,flow链上还有一系列第三方的平台参考,比如说刚提到的rankingsystemMomentRANKS,还有其他的一些分析类平台如OwntheMoment等等,帮助lender进行更好的判断是否为borrower提供贷款。总的来说,玩法比较多但是scalability有限,天花板依赖于flow/nbatopshot生态。NFTfi:NFTP2P借贷的祖师爷,也是目前市面上pfp系列NftP2P借贷深度最高、用户体验最好的平台。在今年四月份的开放贷款仓位达到了2k+,远超其他同类竞品。一些有意思的发现:高价值的NFT,如BAYC/Punk,一般duration较长-30/90天不等。这些高价值的NFT系列的LTV也相对较高-(pastmonth:BAYC-77%,Punk-53%,MAYC-58%,抵押品价格依照过去30天的平均成交价算)。对于一般pawnshop25-30%的LTV,可以得出的结论是蓝筹Nft在借贷市场中的barginpower还是相对较高的。对lender比较友好的是,borrower的借贷历史会显示,并且其他的参考数据包括该NFT系列的地板价以及该Nft由upshot/NFTBank给出的价值估测,都是帮助lender进行合理判断的根据。探索P2P借贷模式时候产生的一些comments:P2P基本terms模式:ntfP2P借贷的标准LTV与现实生活中的pawnshop接近,在之间波动。并且Duration越长,lender的风险越高,所以短期+低LTV是比较适合NFTP2P的选择。有两个有趣的发现:a.总的来说所以违约率较低,数量上大约是10%。蓝筹NFT中的违约率也有层级的差异。比如借贷量最高的bayc,punk以及mayc举例,违约比例分别是1%,3%,5%左右。而价格波动较大的蓝筹,如azuki,违约比例达到了30%。不过这更多说明,对于蓝筹Nft借贷来说,borrower更多的是持有,而不是违约。b.APY和duration两个数据也能解释lender眼中对于不同蓝筹NFT系列之间的保值度的差异。比如punk的apr相对其他NFT较低,并且durationutilised(真实还款时间/规定还款时间),说明punk的lender与borrower对于punk这个资产的保值的认可度较高-即使bayc的历史地板价较punk来说更稳定。发展瓶颈:a.terms-目前的P2P协议之所以效率低,其原因在于达成一个deal的过程是多次出价/还价的过程,如何更准确/更快速的制定terms将是P2P协议需要思考的b.对于一些高净值的NFT来说,因本身风险较高,需要借助一些流动性方案提供者比如metastreet,来完成借贷。P2Pool

OpenAI:推出iOS平台的ChatGPT应用程序:金色财经报道,OpenAI称,推出IOS版ChatGpt应用程序,首先在美国推出,未来几周再推广至其他国家。App可以免费使用,并且支持跨设备同步历史记录。该App集成了Whisper开源语音识别系统,支持语音输入。ChatGPT Plus用户可在iOS上访问GPT-4的功能、及早获得功能和更快的响应时间。[2023/5/19 15:12:12]

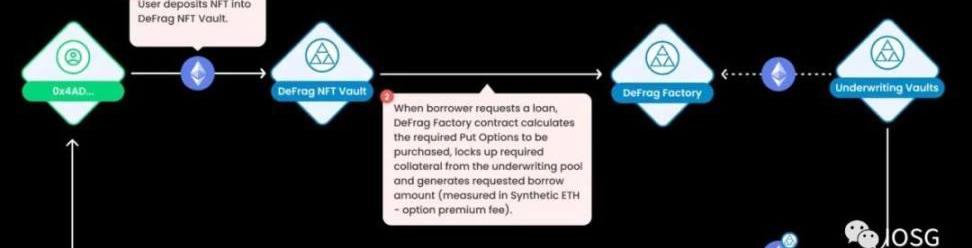

BendDAO:是市面上主流的NFTP2Pool借贷协议。玩法简单明了,lender借出eth,borrower抵押蓝筹NFT。发展非常快,已经有830个borrowers(NFT-fi有1200+),考虑到这样的数字是其上线仅仅几个月。发展原因快的原因也很简单-P2Pool的流动性较P2P高,抵押的NFT接近于地板价,并且协议在初期冷启动补贴:6%的depositapr以及负16%的borrowingapr。抵押品的数据也不错-近两个月mayc/bayc稳定在300+以及250+。协议目前除azuki外没有出现其他NFT的清算。近期有大量的bayc存在清算风险。比较有创新的协议:Defrag:在风险控制做出尝试的借贷协议。Borrower在抵押NFT的时候,会购买一个putoption(如果抵押品价格低下降,underwrittingpool需要Lock一定量的eth去赎回这个Nft),underwritingpool里的eth用法-1.转成udtc借给用户2.赎回NFT。underwritingpool的利润:putoption的premiumfees。如果putoptionstrikeprice100,现在价值80,那这个putoption值20。清算价格是70,用户还没有被清算,所以不会executeputoption(清算即executeoption)。如果价格下降到了60,那么exectue,underwritingpool买回NFT,用户获得100-60=40+borrowingamount。underwritter相当于将lender和optionseller的角色混合在了一起,但实际上两者的角色并不一致-作为borrower的对手方,lender是short抵押品的,但是作为optionseller(shortput),又是long抵押品的,这是一种冲突的设定。

Socios宣布与NBA华盛顿奇才队建立合作伙伴关系:金色财经报道,体育娱乐区块链服务提供商Socios宣布与NBA华盛顿奇才队建立新的官方合作伙伴关系,奇才队也将成为第12支与Socios达成合作的NBA球队。此前76人、凯尔特人、公牛等多支NBA球队都与Socios建立了合作。据悉,当前有超过60个主要体育组织已经与Socios合作推出粉丝令牌,其中包括巴塞罗那、巴黎圣日耳曼、尤文图斯、AC米兰、马德里竞技、瓦伦西亚、曼城、国际米兰、阿森纳,以及阿根廷和葡萄牙国家队,还包括一系列F1车队、电竞队伍和板球队伍。[2021/9/24 17:02:17]

图源:https://twitter.com/DefragFinance/status/1461770614881067009/photo/1Astaria:、刚刚宣布融资8m,前sushicto出来做的一个NFTP2Poollending的项目,目前没有具体的协议设计出来。根据现有的资料,其模式类似于maplefinance,有一个中间人风险控制主要是对于borrower违约的情况下,lender是否能及时被偿付的情况下的协议机制。

图源:https://blockcrunch.substack.com/p/NFTfi-understanding-the-NFT-lendingClosingthoughts很多人说NFT像房地产,我不太认同。NFT是一种链上的产物,自带房地产不具有的流动性属性。虽然目前的NFT协议主要都是关于NFT作为抵押品的方向,未来有意思的一个方向是是否存在lending/borrowing标的都是NFT的借贷协议。同时,NFT目前的发展形式还是以pfp为主,而pfp本身并不具有生息的特质,所以借方的需求非常模糊,这也是在这个方向的一个非常亟需思考的问题,也许对于gamingNFT这样有实际落地场景/生产活动需求的NFT形式是更合适的。无论如何,属于NFT借贷的nextcycle一定是与大的crypto/NFTmarket的牛/熊有很大的相关性,在牛市中这样的借贷协议是一种天然的加杠杆手段,会极大的促进协议的发展。P2P还是P2Pool?逻辑上来讲,P2P更适合净值相对地板价更高的NFT,p2pool更适合净值相对低,接近地板价的NFT。P2P更强调borrower的体验,而p2pool更强调lender的体验。P2P不存在抵押品价格波动的清算风险,只需要按时还款。而P2Pool中borrower可能经常会收到margincall。P2PLTV是有一个bar,但是p2pool的LTV比较高-BendDAO的最高LTV可以达到90%。资本利用率P2Pool更高。Whatisnext?

IOST日本节点合伙人Platinum Egg发行日元稳定币JPYA:据官方消息,IOST日本节点合伙人Platinum Egg于近日宣布发行基于IRC20通证机制的日元稳定币JPYA (JPY Ascension coin),该通证与日元以1:1比例兑换,用于支付预付款,支持使用日元、BTC、ETH和IOST进行购买。

Platinum Egg成立于2002年,公司创建初期主营业务为游戏开发。Platinum Egg于2017年开始提供区块链开发等相关业务,2021年起开始运营NFT市场TokenLink。[2021/5/19 22:18:24]

Defi借贷巨头aave大约一年前表示想要进军NFTascollaterallending市场,但一直没有推出新的进展。并且相比于传统金融,NFT借贷依然是风险系数较高的行为,需要风险对冲手段来分散风险,有且并且不限于NFT保险,期货,期权,甚至是结构化产品。NFTfutures

NFTperp是一个基于vAMM模式的NFT期货交易市场,vAmm这个模式是由perpetualprotocol设计的,相比于amm来说需要lp注入流动性以及poolsize的限制,有fundingrate的机制确保期货价格与标的资产价格的converage-vAmm的价格类比perp的价格,其价格与预言机的现货价格喂送价格差为fundingrate的计算基础。但是这种vAmm机制与amm机制一样,需要有交易量冷启动,同时有没有LP奖励,所以在早期项目启动会遇到一些阻力。Synfutures推出的NFTures也是一个NFT期货合约交易市场,目前支持四个NFT的合约交易-PUNK,UJENNY,NFD,TheDogeNFT。其标的资产价格喂送来源于unicly/NFTx。Synfutures的sAMM也是battle-tested,交易量与perpetualprotocol/dydx不相上下。对于NFT期货来说,有几个瓶颈:标的资产的价格。对标btcfutures,如dydx/perpetualprotocol,标的资产的价格是通过预言机进行现货价格喂送(dydx用的是makerDAO的oracle,perpetualprotocol用的是chainlink)。而对于NFT来说,缺少一个适合可靠的价格喂送-本质上还是流动性不足。也许当承接更高Nft交易量的交易平台如blur/sudoswap有了一定流动性后,其交易价格可以作为价格喂送的选择。需求。如果拿btcfutures举例,其需求之一是作为btc矿工的对冲手段,而很多的NFTholders并没有这样的需求。这个对于gamingNFT是个机会-gamer在游戏中升级的过程不断地获得NFT,存在对冲的需求。NFToption

IOST公布2021年Q1/Q2季度路线图 将上线多种头部合规稳定币:据IOST官方消息,IOST于今日发布2021年Q1/Q2季度路线图,其中涉及上线多种头部合规稳定币,以及围绕稳定币开展DeFi方向探索和落地。2021年,IOST将在日本、韩国、美国、俄罗斯、新加坡、越南等国完整合规化。

此外,IOST将继续推进传统行业NFT合作落地,跨链技术落地。同时优化IOST主网性能,完善浏览器插件支持硬件钱包等周边工具。[2021/1/29 14:21:45]

NFTOption中主要的方向还是以Nftholder的角度出发的,也就是对冲持有NFT的风险,以通过买入Putoption的方式。Putty是一个提供ntfputoption的平台,目前有11个orders成交(其中有3个BAYC的putoption),平台发展相对早期,也没有什么活跃度。支持定制化的option(想要issueputoption的用户提供NFT,premium,strikeprice,duration),但是这种option的流动性/成交量从本质上来讲就不高。Niftyoptions也是一个提供NFTputoption的平台,NFT持有者可以把NFT锁在该平台或者其他抵押借贷协议如NFTfi上,同时发起一个putoption,对手方需要将strikeprice的eth同样锁住,optionissuer可以随时选择exercise/cancel,exercise的话就相当于卖掉NFT获得strikeprice,cancel的话会拿回原来的NFT,对手方无论如何都会获得一定的利率的奖励。这边的利率最低需要高于aave/compound等主流借贷协议的利率,因为作为对手方承担了更多的风险。Traction方面与putty类似,还在早期的探索中,没有什么使用量。有一个类似于defrag的一样的方案是,在抵押Nft的同时买入这个期权,保证了即使清算,lender无论如何都可以拿到一定价值的资产。相对于defrag来说,optionseller和lender并不是一个群体,这样的设计会更合理。Jpex.finance是一个不同于以上两个的option平台,NFTholder卖出calloption,而不是买putoption。相当于一个coveredcall的策略。但是流动性是一个问题-1.对手方入池就需要付钱2.Europeanoption仅在交割日兑付,对手方无法在in-the-money的情况下就收利。对于NFToption来说,有几个瓶颈低流动性。无论是ftx,还是binance,其option的设定机制都很简单,并不能很好的承接牛市中的杠杆需求。NFT保险

对于一些高净值/高稀缺度的NFTholder来说,除了相对间接性的对冲手段外,更直接的是进行投保。相对来说借贷成本会提高,但是部分风险也转移了。甚至用户当选择P2P/P2Pool平台时,如果该协议有内部的保险/与第三方保险进行合作时,这很有可能会成为吸引用户的一点。NFT结构化产品

NFT20有一款NFTindex追踪一系列NFT的地板价,类似于tradfi中的s&p500。在metaverse中,土地作为生息资产NFT(比如用户需要付租金才可以在土地上生产活动),可以参考现实生活中的房贷作为一种金融衍生品,如CDS。一些基于现金流的结构化产品,类似于defi中的elementfinance/solv,可以允许lender将手中的未来现金流以债券的形式出售。类似的事metastreet在做。其次是一些先买后付的产品,类似于房贷,定期还款,如Cyan/ApeNow,有潜在的套利机会-stake在NFTx等NFT碎片化协议的利率payoff定期还款的利率,除此之外同样的类似promissarynotes也是一种玩法。原地址

新加坡TOKEN2049将于9月28日至29日举行,该活动是亚洲大型年度加密活动之一,官方估计参会者将超4000名,其中包括来自全球各地的Web3项目创始人.

1900/1/1 0:00:00一人多钱包地址是加密世界的普遍现象,而账号真实性则切实影响着加密世界的运转。对普通用户来说,坐拥数百乃至数千钱包地址的“羊毛党”将他们的空投收益极大的稀释,对项目方来说让他们无法甄别出谁才是真正.

1900/1/1 0:00:00前不久,美国财政部外国资产控制办公室宣布制裁混币协议TornadoCash,该平台已被加密货币领域的许多网络犯罪分子、不法黑客组织用来清洗和混淆他们的非法资金来源.

1900/1/1 0:00:00在公开路线图发布不到一个月后,我们完成了迈向主网的另一个重要里程碑。动态费用里程碑包括新的费用模型、向帐户抽象添加付款主管支持的更新以及EIP-1559支持.

1900/1/1 0:00:00NFT数据日报是由Odaily星球日报与NFT数据整合平台NFTGO合作的一档栏目,旨在向NFT爱好者与投资者展示近24小时的NFT市场整体规模、交易活跃度.

1900/1/1 0:00:00Odaily星球日报译者|念银思唐加密货币交易所币安正在加大力度,通过扩大包括以太坊在内的免费交易来抢占市场份额,此举正值加密市场短暂历史上最令人期待的事件之一——以太坊合并之前.

1900/1/1 0:00:00