原文作者:光武,Canoe创始人前FTX的headoftrade,即刻@octopuuus,在播客中提到一个我感兴趣的视角是做市商机构视角,“庄家操盘往事lol”。我先总结下他提到的Alamenda激进的做市商风格,然后补充些上个周期我所知道的一些其他模式,尤其是项目方与做市商的关系。本文提到的做市商,仅特指与交易所、项目方token关联的那部分业务。机构操盘视角

从机构视角来看,做庄一个token筹码有两个主要方式:强庄控盘

在项目基本面过关的情况下,选择一个标的开始操作第一阶段吸筹:典型盘面是低价持续吸筹.第二阶段,做市商机构的共识阶段。这个阶段主要指标是交易量,先拉升一个波段,再在震荡中和其他做市商换手第三阶段,割韭菜阶段。进一步拉高,一边出货回收资金,一边助推,这一步有的机构还会自发辅助项目方做基本面的建设。给标的做价值锚

这个是在资金和交易量上快速提升项目的基本面质量。最好的手段是借贷和衍生品。@octupus分享的例子是借贷,比如抵押ftt借出btc/eth,那么ftt的价值锚就是btc和eth了,循环借贷加杠杠,甚至有可能将借到的btc/eth拉ftt。另外就是相对专业一些的期货、期权方式,这个相对复杂,在牛市,币圈做市商甚至都不是太需要动这块的武器,就能完成做庄。项目方与做市商的关系

报告:区块链技术已成数实融合重要抓手:金色财经报道,近日,赛迪顾问(CCID)发布《2022-2023 年中国区块链产业发展研究年度报告》,报告指出,区块链技术已成为中国推进数实融合的重要抓手,2022年中国区块链产业继续保持高速增长,产业规模达到48.3亿元,同比增长33.4%,增长速度在世界主要经济体中居于首位,区块链与场景应用的深度融合是推动中国区块链产业发展的重要力量。[2023/8/9 21:34:24]

从项目方视角来看,项目和做市商的关系大概有这几种吧:1.项目方如果是主动寻求listing,cex都会对做市商有要求:有的所甚至会指定一些做市商。listing阶段,做市商能帮不少忙,这就是为什么上一个周期很多项目方喜欢拿MM投资的一个原因。做市账户有保证金要求,比如token+usdt不低于15万美金之类的,这个一般是可以bargain的。2.大做市商的条款:一类是被动型做市商,就是帮忙提供策略和技术支持,一个策略管几百个项目方,月收费可能3000-5000美金/月一类是技术服务费+利润分成。分成是指卖token的利润分成。比如卖货卖了100万美金,然后三七分。这一类做市商跟项目方有一定利益绑定,但做市商掌握主动权。在沟通条款时,有一个关键指标是准备金率:做市准备资金/流通盘市值,如果想对盘面有所掌控,一般这个比例要在30%~50%左右,以防出现上所就崩盘的风险。还一类是美国做市商的常用手法。借币条款,比如找项目方借3%的token,到期后按约定价格归还本息。在美国这种条款是违法的,所以条款一般会解释下跟美国的证券的区别和责任撇清。主动权仍然是在做市商这边,他可以选择还token,也可以还usdt。项目方话语权比较小。还token比较好理解,借啥还啥。如果还usdt的话,就有区别了:一些头部做市商会按它所投资轮次的价格,还usdt。如果交易所价格远高于私募轮的话,做市商利润非常可怕。有的做市商相对友好一些,按约定日子币安交易所当日均价还给项目方usdt,均价定义一般是dailyvolumeweightedaverageprice,依交易量权重的均价上个周期的Superpower:私募轮投资+按私募轮价格凭空借项目方手里大量token。根据上述的分析,做市商选择还usdt可实现利润是最大化,比如私募轮价格上涨100倍卖出,就是获利100倍。某种意义上,这是低成本买了一张美式看涨期权,拉的越高,期权价值越大。美国金融对应的是liquidityServiceLevelAgreements(SLAs),是严格禁止这类条款的。3.小做市商则比较简单:收手续费为主,项目方说啥,他就做啥。一般会每天给你同步一次资产表,还会给一些建议和想法。不像大做市商,跟项目方基本很好有交流,毕竟管的项目太多,而且被动做市为主。4.项目方最优选择是被交易所强上、被做市商截庄。项目方只管自己build,自己默默出货,闷声发大财。交易量高的时候,牛市在币安达到1个亿美金交易量也不难,项目方每天出个100万美金对盘面没影响。由此就可以知道为什么项目方在牛市中期不carevc质量,只想尽快上交易所了。比如在越南gamefi这波,VC在tge那波就直接回本甚至十几倍,资金周转效率非常高。甚至一个月内资金就回笼了,然后熊市再慢慢投好项目。不过容易玩崩就是。5.补充下被截庄的坏处。项目方有可能亏钱,如果项目方统一托管vc的筹码,在低价全出了,然后被做市商截庄拉盘,那项目方估计还得自己再贴钱给被托管的vc,更有甚者,埋头build,token拉了100倍,没出,后面产品出问题归零了,直接一轮游,这样的也很多;赚钱的是做市商,挨骂的全是项目方,利用市场情绪将价格拉了50倍,这个价位接盘的散户会把项目方骂一年,其实基本是做市商干的,项目方一点辙没有。前面说的,一般基本面好的项目方,都是讲规矩的,筹码公开透明,不乱来,如果乱来的话,没有资金愿意介入这个项目方的token。当然,做市商不邪恶,单纯的资金生意。我介绍的都是偏主动型做市商,如果是没有一级投资业务的做市商,就是单纯的依据盘面调整策略,平平淡淡鲜有动作。如果市场是河床,那么做市商就是供水的一端。项目方在做市商面前话语权弱是正常,在二级金融市场,食物链水源是这帮做市商。但说到底,他们也有他们的水源,有亏有赚也有破产。做市商与交易所的关系

数据:Curve创始人已通过OTC累计出售3925万枚CRV:8月1日消息,据Lookonchain监测,截至今日19时,Curve创始人Michael Egorov已通过OTC累计出售3925万枚CRV,收到1580万枚USDT。[2023/8/1 16:11:55]

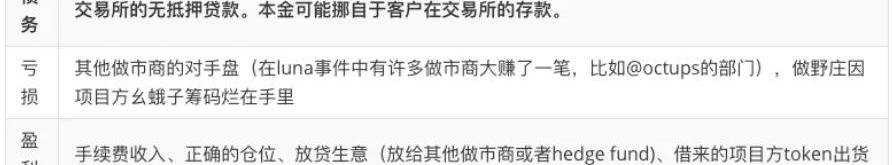

前面都有提到交易所,这里再补充一下做市商和交易所构成的影子银行体系:目前熊市流动性枯竭的时候,头部交易所会频繁联系做市商,跪求他们帮做市,提供流动性。因为流动性是交易所最根本的基建。回到牛市。交易所那么大的利润,为何要挪用客户资产,扩大资产负债表呢?交易所负债表有一大部分是给做市商的无抵押贷款授信额度,而做市商利用这笔资金不断的将流动性做厚,有的还加杠杆,带来充足的流动性。这相当于授予了做市商挪用客户资产的权利,当我们惊讶于2021年庞大的流动性时,觉得这些机构是二级市场的救世主,到真正暴雷的时候发现提供流动性的恰恰是我们散户自己。交易所一般会给做市商提供非常多的便利条件:无手续费,无抵押贷款,低利率。为什么21/2年做市商/HedgeFund(比如3AC)在借款时愿意常年支付10%以上的利息,因为这利率有些是由交易所支付,不是做市商支付。有的交易所为了流动性,经常给做市商无抵押贷款来替代流动性管理成本。ps,这个部分比较复杂,列一个表格来描述做市商在交易所业务之间的债务、亏损、盈利。

Hashflow将向符合条件的用户提供补偿,用户需在7月1日前提交支持票:6月16日消息,去中心化交易协议Hashflow发推称,将向符合条件的用户提供补偿,符合条件的用户需在北京时间7月1日08:00前在Discord提交一张支持票。符合条件的用户包括:(1)钱包在北京时间6月14日23:13至6月15日03:38期间被白帽事件所影响;(2)在Hashflow于6月15日03:38公布恢复指南前,曾试图恢复资金;(3)已按照恢复资金指南撤销对弃用合约的所有津贴。[2023/6/16 21:42:46]

FTX&Alamenda将这一体系运作到极致,当交易所为了流动性,直接给做市商充值,这个雷就会非常大,波及每一个用户。FTX爆雷后,市场流动性暴跌了50%以上。总的来说,交易所流动性依赖做市商,做市商在交易所一边印钞,一边加杠杆下注,导致很多金融暴雷/影子银行债务危机,而这贷款恰好是来自客户本金。Future:做市商与AMM的关系

当然,这都是上个周期的一些剧本,下一个周期,会怎样玩,没人知道。比如22年新venture好多都有设hedgefund部门,以摆脱做市商体系的利润压榨。关于项目和做市商的关系,上一个周期也有一些好玩的,我prefer的一个项目是MeritCircle,直接走LBP融资了1.05个亿美金,然后开放在UNIV2/3上做LP挖矿,流动性到前十,仅次于ETH/USDC,其深度可想而知。而且在LBP也融够了钱,无所谓上不上所,但交易量那么大,还是被币安强上了。现在这个游戏工会公开的国库资产在深熊期间还有1个亿美金呢,地址受所有人监督,每天实时更新。LBP最早是做fairlaunch,后面在行情好的时候就变成一个极好的项目变现退出工具:无需做市商介入,也能盈利,摆脱了交易所-做市商的利润体系,同时LBP结束后的流动池作为VC的退出也无可厚非。激进型做市商经历这一轮暴雷出清,下一个周期交易所内部的做市商业务,应该会有很大的一个变革,围绕做市商业务,有哪些手段可以将相关业务去中心化,在链上进行权限、资产的分割,会是一个很有意思的问题。上一个周期中心化做市对DEX体系逐渐熟悉,同时一些主流聚合DEX都引入了RFQ功能,专门服务于专业的做市商,近期币安上架的Hashflow也是主打RFQ的DEX。只是传统做实商要进入DEX领域做市门槛仍然比较高,甚至需要2-3个月的时间来熟悉,才敢将资金用于MM做市,同时链上的延迟、性能问题仍然会使很多策略失效。我预计下一个周期,基于高性能链的交易引擎,以及没有solidiy/vyper语言限制的工程实现,都会进一步促进专业做市商在DEX领域建立流动性,将定价权从CEX转移到DEX.另外一个思考是,关于做市商利用AMM做市的问题。AMM对于做市商而言,是一个passiveconvexcurve,一个被动的凸函数曲线,加上无常损失,很难拉盘和控盘。v3出来后,稍微友好一些,但需要频繁的移动价格区间,不好管理做市。izumi将v3的函数离散化来管理,不过即使离散化后,到那一段定义域,仍然是个passiveconvexcurve,所以基于离散化去管理流动性也做不到主动做市和控盘。我今后的一个主要研究方向,跟这个也有些关系,比如能否构造一个新的函数形式,实现passive到positive。先围绕t构建一个关于passive的数学定义,然后可能的一个思考方向是对t进行转换和消元,就像傅立叶变换将时域函数转换为频域函数那样进行处理。倘若可以在DeFi完成做市商的主动管理和杠杠操作,那么原来的那套影子银行体系风险就能大大减弱。后记

赵长鹏:币安在合规方面花费逾10亿美元,并且市场份额增加:8月2日消息,币安CEO赵长鹏发推称,币安在合规工作上花费超过10亿美元,并且通过率很高。币安的市场份额继续增加,而不是减少了。区块链和第三方数据可以证明这一点。

金色财经此前报道,赵长鹏针对此前第三方媒体引用关于“币安实施KYC导致流失90%客户,收入损失数十亿美元”的报道回复称,这完全是错误的引用。但事实是,这类标题的点击率更高。[2022/8/2 2:52:56]

以上,便是我所知道的关于做市商信息,在操作上能带来的微小建议可能就是选择那些公开透明的标的,以及大平台上那些被筛选评估过、可用来当作质押物和保证金的标的。原本整理这些信息时,只是受到@octupus的启发,可写着写着,不禁想到在网上看到的、以及身边的那些人。他们可能是肩负家庭重担的微弱青年,是想稍微改善妻儿生活的丈夫与父亲;他们可能是谨小慎微偶尔加班的程序员,是一个心怀小小梦想的打工人;他们可能是向家里撒了一个又一个谎的儿子,是连悔过重来机会都不再有的普通人。他们就这样将自己的梦想、人生、家庭倾注到这么一个没有规则的盘面游戏中,最终可能是幻灭一场。对做市商而言,是一场生意;对散户而言,是他们的一生;其实,对于一开始就选择和做市商绑定的项目方而言,又何尝不是如此。「用户不只是用户,更是买盘。」但最终仍会反噬。

矿商Core Scientific签署75兆瓦的托管协议,预估每年将带来5000万美元的收入:7月26日消息,比特币矿商 Core Scientific 完成了一项托管 75 兆瓦硬件容量的交易。这些机器将于 2022 年第三季度开始部署,安装工作将在今年年底完成。该公司周二表示,一旦矿机全部安装完毕,该协议每年将带来总计 5000 万美元的收入。Core Scientific 没有透露托管客户的身份。[2022/7/27 2:39:19]

标签:TOKENTOKETOKKENValor TokenMunch TokenYoung Boys Fan TokenTomatoToken

Odaily星球日报译者|念银思唐对于目前持续低迷的加密市场而言,最重要的是还面临另一个问题:交易活动陷入困境.

1900/1/1 0:00:00近日,ChatGPT火出圈,上线仅两个月活跃用户就已突破一亿。用它写文章、码代码、谈恋爱,找工作回邮件已成了常规操作,网上还有不少教你利用该软件“赚钱”的门道,甚至宾大的沃顿商学院教授也声称“学.

1900/1/1 0:00:00全球最大的加密货币交易所币安正在努力保住资产。竞争对手FTX崩溃之后,投资者最近几周一直在提取他们的加密货币,尽管首席执行官赵长鹏安抚称情况已经稳定,但币安的资金外流仍在加速.

1900/1/1 0:00:00去年3月,我写了一篇关于NFTWorlds和$WRLD的文章,对其前景持悲观态度。我特别提到了Minecraft封禁NFTWorlds的风险,不幸的是,去年7月它真的被禁了.

1900/1/1 0:00:00“颠覆性创新”一词最初由ClaytonChristensen在20世纪90年代提出,当新技术与创新商业模式相结合时,就会发生颠覆性创新——新市场进入者能够超越现有企业.

1900/1/1 0:00:00「每周编辑精选」是Odaily星球日报的一档“功能性”栏目。星球日报在每周覆盖大量即时资讯的基础上,也会发布许多优质的深度分析内容,但它们也许会藏在信息流和热点新闻中,与你擦肩而过.

1900/1/1 0:00:00